#本篇从属于虎嗅新推出的栏目“闪亮IPO”。该栏目旨在关注本季新上市公司,拆解其产业与投资价值,为公众提供更全面、准确的商业解读,包含文章、长图、短视频、直播等多种形态。

作者|,虎嗅研究总监

头图|视觉中国

2020年11月5日,短视频社交平台快手向港交所提交了招股文件。发行价、募集资金额尚未确定,据悉将以500亿美元估值募集50亿美元。

就在同一天,“字节跳动将以1800亿美元估值募集20亿美元,并计划将部分规模较大的资产在香港上市”的消息开始在坊间流传。意在告诉投资人:“盛宴”在后面。#这不是阴谋论#

快手面临的竞争格局

快手真正的商业化始于2018年,2019年大见成效,为2020年冲击上市奠定了基础。

2018年快手营收203亿,同比增长143.4%;2019年营收391亿,同比增速降至92.7%;2020年H1营收253亿,增速进一步降至48.3%,但市场费用暴涨354%。

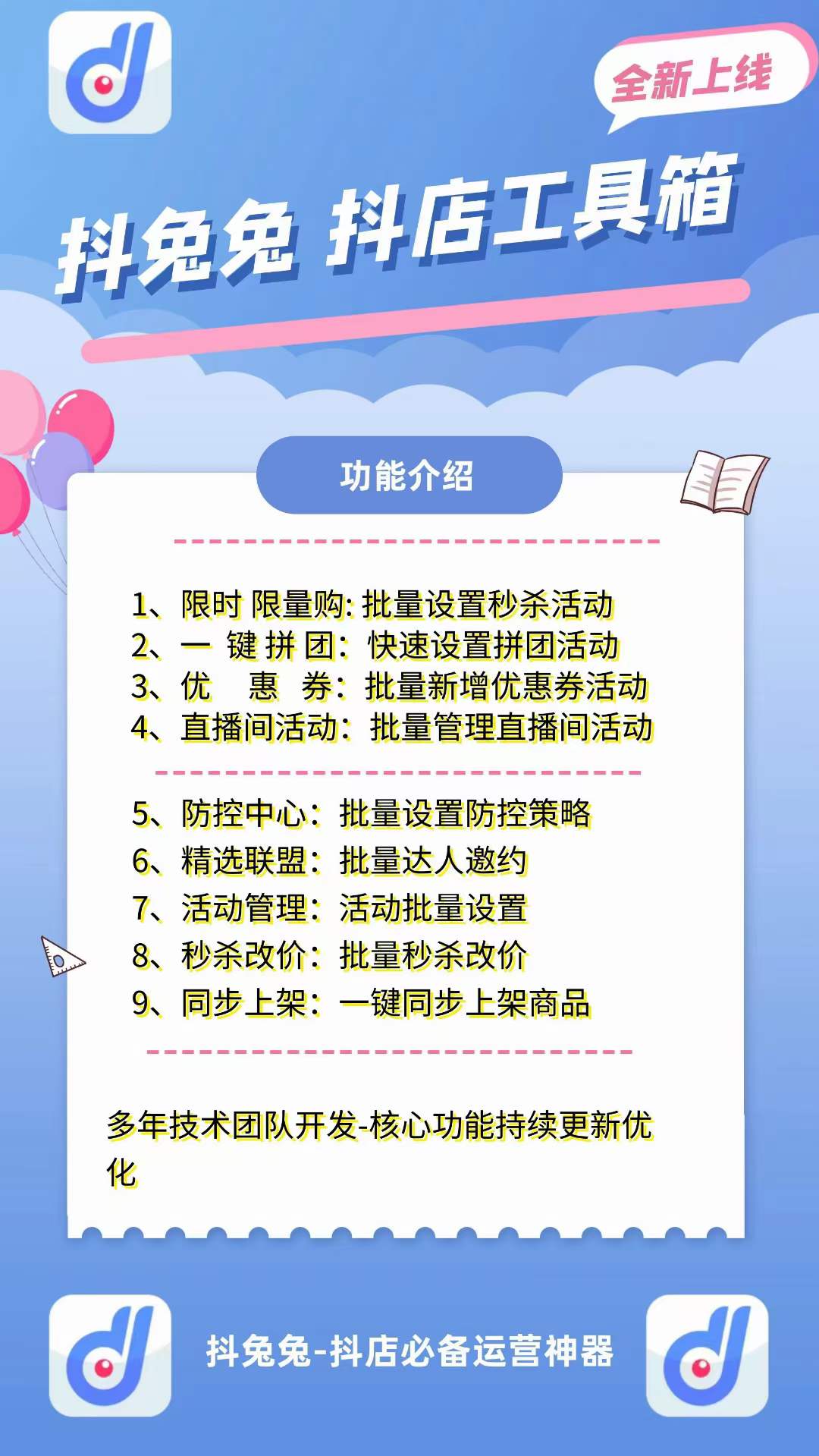

快手主要变现模式为直播、广告(线上营销)和电商。直播变现形式为销售虚拟礼物及用户付费。

2020年H1,直播业务营收达173亿,占总营收的68.3%,2017年这个比例曾高达94.7%。根据艾瑞咨询数据,以虚拟礼物打赏流水及付费用户计,快手是中国最大直播平台。

与此同时,广告收入占比大幅提升。

2017年广告收入仅为3.9亿,占营收的4.7%;

2018年抖音迅速崛起,快手流量变现力度骤然提高,全年广告收入17亿;

2019年广告收入74亿,占营收的18.9%;2020年H1,广告收入72亿,占营收的28.3%。

有媒体称2020年快手广告收入目标为300亿,看来难以实现。另据抖音官方报告,2019年广告收入已经超过600亿。

快手电商业务于2018年启动。2020年H1商品交易总额达1096亿,在直播平台中居第二位。

快手面临的竞争格局是——

1. 直播玩家太多,行业处于战国时代,谁能成为最后的赢家有很大变数。抢用户、抢主播激烈到什么程度?这个新兴的行业会不会被创新玩法颠覆?甚至行业的未来在哪里都不确定。

2. 线上营销玩家太强,特别是头部的字节跳动、腾讯、百度。快手发力广告业务后,收入大幅低于预先设定的乐观目标。2020年H1快手广告收入72亿,字节跳动2019年广告收入已超千亿(其中抖音600亿)。

3. 电商格局已定,天猫、京东、拼多多各有特色。直播带货的“娱乐式购物”兴起,电商巨头及各直播平台都闻风而动。2018年入局的快手,电商业务交易总额位列第四,但戴起“电商第四极”的桂冠还为时过早。如今的电商要有对供应链、用户、物流、支付等方方面面的强大管理能力。如果为电商平台导个流就称得起电商,微博、优酷算不算电商?

与阿里、腾讯、百度、美团们相比,快手主打的直播不具备行业内无可争辩的优势。

依稀“三级火箭”模样

2011年,快手推出GIF动图制作分享工具,进而成为手机短视频行业先驱。2013年,快手上线短视频社交平台,2016年推出直播功能,2018年发力线上营销和电商。

中国互联网圈曾经流行过“三级火箭学说”,即“工具-场景-变现”。但从搜狗到美图,从迅雷到暴风都不怎么成功,“三级火箭学说”逐渐被淡忘。

小米、美团是改良的“三级火箭模式”。两家共同的特点是用于引流、获客的“第一级火箭”不“白干”,多多少少要赚钱,美团送一份外卖净收入1元,小米卖一部手机毛利润100多元。

周鸿祎认为“三级火箭不是规划出来的,而是在实践过程中根据需求调整出来的”。快手一路走来印证了周的观点:以GIF动图制作工具为第一级(工具),以具备上传、分享功能的社交平台为第二级(场景),以直播、广告、电商为第三级(变现)。

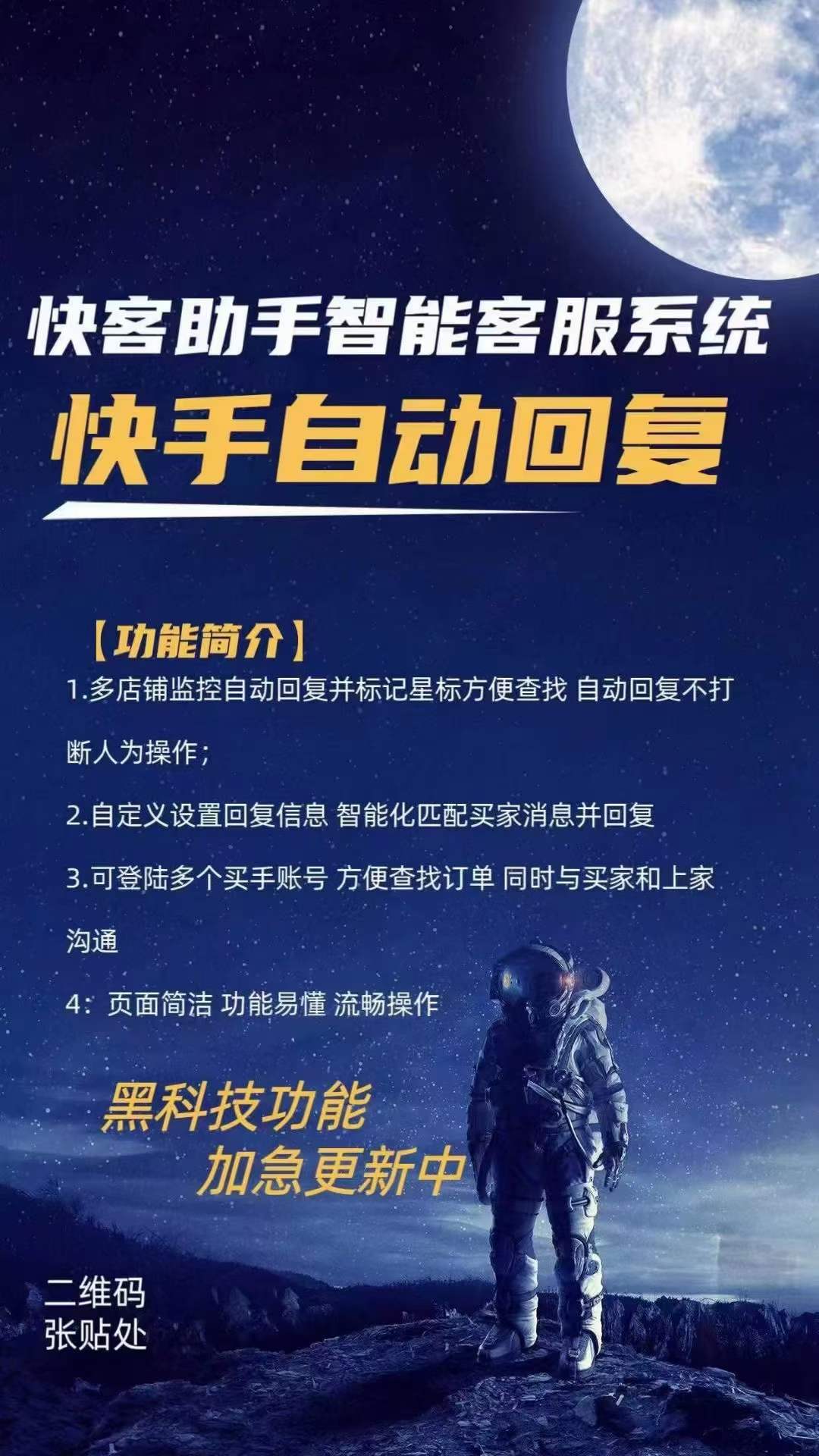

快手是基于视频内容的社交平台。数亿用户围绕生活、幽默、才艺、美食、旅游及家庭等热门主题聚集,记录、分享他们的生活乐趣。截止2020年6月末,快手APP月短视频累计上传量达260亿条,其中2020年H1月均上传11亿条。

2016年快手推出直播功能,将短视频积累的用户、流量导入。2020年前六个月,快手平台进行了约10亿次直播。

2020年H1,快手平均月活用户、日活用户分别为4.85亿和2.58亿。日活用户每天在线总时长达3.66亿小时,较2019年日均总时长增长67.8%。抖音官方报告称,截至2020年1月5日,日活用户超过4亿。

用户既是内容的消费者也是创造者,为激励用户上传内容,快手设立了让普通人施展才华赚取收入的机制。

2020年前六个月,快手直播付费用户平均数达6400万,占月活数的13.2%,较2019年回落1.6个百分点。付费用户月均支出45.2元,较2019年回落15.7%。

广告收入占营收的比例,从2017年的4.7%提高到2020年H1的28.3%。2020年H1,每位日活用户带来28元广告收入,平均每月4.66元;2019年全年,每位日活用户带来广告收入42元,平均每月3.51元。

2020年H1,每日用户在线总时长为1.88亿小时,每小时在线时长对应广告收入0.11元,2019年这个数字是0.09元。#用户刷一小时,快手赚1毛1广告费#

快手电商业务主要模式为:用户通过直播、短视频页面提供的链接购买第三方电商平台商品,快手收入佣金。用户还可在“快手小店”设立店铺,与直播内容相呼应,实现商品介绍与销售的无缝连接。

2018年8月,快手推出电商业务,2019年交易总额596亿,营收2.9亿,变现率0.5%;2020年H1交易总额1096亿,营收8.2亿,变现率1.38%。

快手的“三级火箭”有些老套,但不乏新意。主要是调动了主播的主观能动性,成百上千万主播使尽浑身解数让观众打赏,快手“坐收渔利”。2020年H1有2000万用户从快手获得收入。

值得注意的是,直播打赏模式下用户付费金额的方差通常很大。

对快手直播而言,付费用户不到观众的六分之一(2020年H1为13.2%)。好比1000名用户里868人分文不花,有1人打赏5000元,2个人打赏100元,129人打赏6元,付费用户人均支出45.2元,1000名用户人均支出5.97元。

这种情况下,直播平台收益主要取决于千分之几的“土豪用户”而不是百分之十几的付费用户,更不是看热闹的普通用户。这一点与爱奇艺等视频网站完全不同。直播平台如何吸引、留住并让一小撮“土豪”乐此不疲,持续淘钱,是很大的挑战。

为冲击上市“变形”

快手营收成本包括主播分成、带宽服务器成本。由于是用户生产内容,平台不必承担巨额内容成本,快手营收成本远低于爱奇艺等视频网站,毛利润率超过30%。

2019年主播分成181.5亿,带宽成本26.5亿,毛利润141亿,毛利润率36.1%;

2020年H1主播分成97.9亿,带宽成本25.2亿,毛利润87亿,毛利润率34.3%。

根据三级火箭原理,“第一、第二级”的功能是以相对低的成本获客。2018年、2019年,快手市场费用分别为43亿、99亿,费用率分别为21%、25%。#合乎逻辑#

2020年H1,为冲击上市,快手市场费用大幅攀升至137亿,占营收的54%,较2019年H1增长354%,换来营收增长48%。其中“推广及广告开支”达132.8亿,较2019年同期增加104亿,而营收只增长82.4亿。每多花1元钱广告费只能换来0.79元营收,毛利润0.27元。火箭的第一、第二级“推力”不够,又捆绑了四个外挂引擎,变得面目全非。

总体来看快手这家公司相对稳健。2019年毛利润141亿,市场、行政、研发费用合计137亿;毛利润率36.1%,而三项费用合计占营收的35%。这绝非巧合,而是管理层的策略选择,还要以公司费用控制能力为基础。

2020年H1,毛利润87亿,三项费用合计166亿,其中“推广及广告费用”就高达133亿;毛利润率34.3%,三项费用合计占营收的65.6%。

用蓝色折线代表毛利润(率),用彩色堆叠柱代表费用(率),蓝色“淹没”彩色时才有经营利润

快手先行一步,进入2020年就开始“堆业绩”,看来有可能抢在字节跳动前登陆香港主板。但模式严重“变形”,不知成功上市能否纠正。

#虎嗅组建了一个虎山行·价值投资交流群,群内有更多关于上市公司投资价值的高质量交流讨论。如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员,不妨点击此处填写问卷,加入我们~审核严格(为群友把关),还请认真填写。

如对本稿件有异议或投诉,请联系

End

#看完别走# 虎嗅组建了一个虎山行行业交流群

群内有更多IPO相关以及其他上市公司投资价值的高质量讨论

如果你是更关注行业、公司质地本身而非单纯追涨杀跌的一员

发表评论